Les FNB d’actions à faible volatilité ont gagné en popularité depuis plusieurs années. Il existe présentement 44 titres en comptant toutes les séries de FNB : régulière, en dollars américains ou encore avec couverture contre le risque de devise. Leur actif cumulatif total est de 8,2 G$, ce qui demeure tout de même modeste comparativement au marché total des FNB de plus de 200 G$. Le fournisseur qui a obtenu – et de loin – le plus d’actifs de la part des investisseurs est BMO Gestion mondiale d’actifs, avec une part de marché de 59 %.

Les FNB à faible volatilité sont plus coûteux que les FNB de base. Leur ratio des frais de gestion (RFG) moyen est de 0,46 % comparativement à une moyenne avoisinante de 0,15 % pour les FNB de base. Bien que le premier FNB à faible volatilité ait été lancé en 2011, ce n’est que récemment qu’un nombre considérable de titres a accumulé un historique substantiel. Cet historique nous permet de documenter un certain nombre de faits et d’en apprendre davantage à propos de cette stratégie fascinante. D’abord, jetons un coup d’œil sur les différentes méthodes utilisées pour construire des portefeuilles d’actions à faible volatilité.

Trois types de stratégie

Les portefeuilles à faible volatilité sont construits en trois étapes. Tout d’abord, on établit l’univers des titres éligibles. Cet univers est le plus souvent constitué des membres d’un indice boursier bien connu, tel que le S&P/TSX composite plafonné. Ensuite, on procède à la sélection des titres du portefeuille en fonction de critères fixes. Finalement, on calcule les pondérations accordées à chaque titre à l’aide d’une formule spécifiée par la méthodologie. Ce sont ces critères de sélection et méthodes de calcul des pondérations qui permettent de distinguer les stratégies les unes des autres. Toutes ces méthodologies s’appuient sur les données historiques. Elles présument donc qu’un groupe de titres affichant une volatilité faible dans le passé poursuivra ce même comportement dans l’avenir.

La première stratégie – préconisées notamment par BMO – est de procéder à un classement des titres éligibles selon leur indice bêta, lequel mesure leur sensibilité aux fluctuations générales du marché. Un échantillon regroupant les titres affichant les bêtas les plus faibles – donc moins risqués – est sélectionné. Les pondérations de chaque titre est également fonction de leur bêta : les titres affichant un coefficient plus faible se voient accorder un poids plus important.

La deuxième stratégie ressemble à la première, toutefois elle mesure le risque de chaque titre en fonction de leur volatilité, qui est mesurée par l’écart-type des rendements sur une période pouvant aller jusqu’à trois ans. Encore une fois, moins l’écart-type est élevé et plus lourde sera la pondération, afin d’augmenter l’emphase sur les titres les moins risqués. Les stratégies s’appuyant sur la volatilité sont utilisées par les FNB des firmes Invesco et CI First Asset.

La troisième stratégie est plus complexe. Elle confie à un algorithme d’optimisation la tâche de sélectionner les actions parmi l’univers des titres éligibles et de leur attribuer une pondération, le tout en tenant compte de leurs corrélations. Tout en respectant certaines contraintes de diversification, l’algorithme propose les titres et les pondérations qui produisent collectivement la plus faible volatilité. Cette stratégie est mise en œuvre par les FNB iShares.

Un peu d’ordre s’il vous plaît!

Comme vous pouvez le constater, il existe une grande variété de méthodes et de structures de FNB à faible volatilité. Pour y voir plus clair, nous avons procédé à une sélection des FNB les plus aptes à répondre à nos questions. Tout d’abord, nous n’avons retenu que les FNB offrant des données sur cinq ans. Nous nous sommes concentrés sur les classes de FNB en dollars canadiens et sans couverture du risque de devise. Nous avons aussi exclu les FNB qui incorporent d’autres facteurs en plus du facteur de faible volatilité (par exemple les dividendes élevés). Finalement, nous nous sommes limités spécifiquement aux FNB d’actions canadiennes, américaines, internationales des pays développés et des actions des pays émergents. En fin de compte, nous avons réduit le nombre de titres à étudier à onze FNB présentant des caractéristiques assez semblables pour nous permettre d’en retirer une information valable.

Pour en apprendre davantage, nous proposons de comparer les FNB à faible volatilité (FNBFV) à des FNB de référence (FNBREF) selon les critères suivants:

- Ratio des frais de gestion (RFG)

- Ratio des frais d’opération

- Rendement sur 5 ans

- Écart-type sur 5 ans

- Nombre de titres en portefeuille

- Concentration dans les 10 plus importants titres

- Rotation des titres en portefeuille

- Distributions de gains en capital

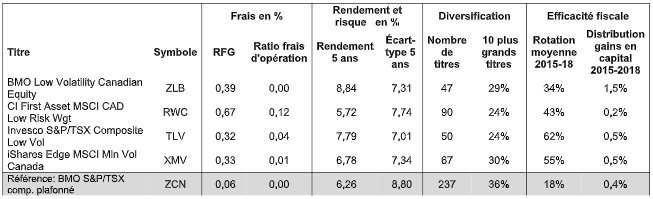

Actions canadiennes

Pour les actons canadiennes (voir tableau 1 ci-dessous), les FNBFV sont tous beaucoup plus chers que la référence, le RWC étant de loin le plus cher. Tel que prévu, tous les FNBFV ont affiché une volatilité nettement moindre que le FNBREF. La période 2015-2019 a été très bonne pour les FNBFV d’actions canadiennes, alors les rendements de trois des quatre titres à l’étude ont surpassé le FNBREF. Au point de vue de la diversification, le nombre de titres en portefeuille des FNBFV est très inférieur à la référence mais toutefois, la concentration parmi les dix plus grands titres est généralement moindre.

Finalement, tous les FNBFV ont affiché un roulement de portefeuille beaucoup plus élevé que le FNBREF ce qui pourrait faire craindre des distributions de gain en capital élevées. Toutefois, ce risque ne s’est matérialisé –ce avec modération– que pour un seul FNBFV (ZLB a distribué en moyenne 1,5 % de la valeur nette de l’actif pendant la période 2015-2018). L’efficacité fiscale des FNBFV d’actions canadiennes s’est donc avérée plutôt bonne.

Prenons quelques instants pour vous expliquer pourquoi un investisseur peut redouter les distributions de gains en capital, aussi désignées comme distributions fantômes.

Les distributions de gains en capital sont nuisibles aux investisseurs qui détiennent des parts de fonds d’investissement dans un compte non enregistré. Lorsqu’un fonds réalise des gains à la revente de certains titres en portefeuille, ces gains cumulatifs en fin d’année s’ajoutent au revenu imposable des détenteurs de parts. On dit alors qu’il a y « distribution de gain en capital ». En réalité, les distributions ne sont pas versées aux investisseurs, car le montant du gain est réinvesti automatiquement dans de nouvelles parts du fonds. Au bout du compte, les détenteurs de parts ne reçoivent rien et sont obligés de payer de l’impôt. C’est pourquoi on les appelle parfois « distributions fantômes ». À noter toutefois que l’investisseur qui est « victime » d’une distribution fantôme paiera toutefois moins d’impôt plus tard, à la revente de ses parts, puisque la valeur nette de l’actif des parts sera revue à la baisse suite à la distribution. Subir une distribution fantôme est donc équivalent à payer de l’impôt avant le temps. Un des meilleurs arguments en faveur des fonds passifs est qu’ils comportent systématiquement moins de distributions fantômes compte tenu de leur plus faible activité de portefeuille en comparaison des fonds gérés activement.

Tableau 1 : FNB d’actions canadiennes à faible volatilité au 31 décembre 2019

Actions américaines

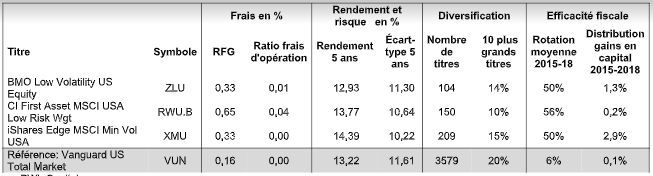

Pour les actons américaines (tableau 2), les FNBFV affichent des frais de gestion plus chers que la référence, le RWU.B étant nettement le plus cher. Deux des trois FNBFV à l’étude ont affiché une volatilité nettement moindre que le FNBREF. Deux parmi les trois FNBFV à l’étude ont affiché des rendements (sur cinq ans) supérieurs à la référence, le troisième tirant de l’arrière par une faible marge. Au plan de la diversification, le nombre de titres en portefeuille des FNBFV est très inférieur à la référence, mais encore une fois, la concentration parmi les dix plus grands titres est généralement moindre. Finalement, tous les FNBFV ont affiché un roulement de portefeuille beaucoup plus élevé que le FNBREF et cette fois, deux des trois FNBFV ont affiché des distributions de gains en capital supérieures à la référence, ce qui indique une efficacité fiscale moindre lorsque détenus dans un compte non enregistré.

Tableau 2 : FNB d’actions américaines à faible volatilité au 31 décembre 2019

Actions internationales des pays développés

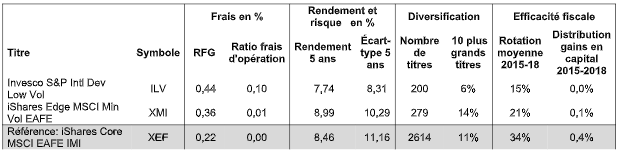

Les FNBFV d’actions internationales (tableau 3) affichent encore une fois des ratios de frais de gestion (RFG) plus chers que la référence, mais les écarts sont plus minces que pour les actions canadiennes et américaines. Le ratio des frais d’opération du fonds ILV est assez élevé, à 0,10 %. Les deux FNBFV à l’étude ont affiché une volatilité nettement moindre que le FNBREF. Un seul des deux FNBFV a affiché un rendement (sur cinq ans) supérieur à la référence. Au plan de la diversification, le nombre de titres en portefeuille des FNBFV est très inférieur à la référence, mais cette fois-ci la concentration parmi les dix plus grands titres est inférieure à la référence pour un seul des deux FNBFV à l’étude. Pour ce qui est de l’efficacité fiscale, les deux FNBFV ont affiché un roulement de portefeuille inférieur à celui du FNBREF. Finalement, des distributions de gains en capital des FNBFV ont été inférieures à la référence, ce qui est excellent.

Tableau 3 : FNB d’actions internationales des pays développés à faible volatilité au 31 décembre 2019

Actions des pays émergents

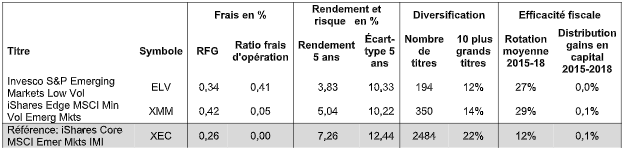

Les FNBFV d’actions des pays émergents (tableau 4) affichent encore une fois des ratios de frais de gestion (RFG) plus chers que la référence, avec toutefois des écarts plus minces que pour les actions canadiennes et américaines. Le ratio des frais d’opération de ELV est très élevé, à 0,41 %. Les deux FNBFV affichent une volatilité nettement réduite par rapport à la référence. Les deux FNBFV à l’étude ont affiché des rendements (sur cinq ans) inférieurs à la référence. Sur le plan de la diversification, le nombre de titres en portefeuille des FNBFV est très inférieur à la référence, mais cependant la concentration parmi les dix plus grands titres est moindre que celle du FNBREF. Du côté de l’efficacité fiscale, les deux FNBFV ont affiché un roulement de portefeuille supérieur à celui du FNBREF, mais toutefois leurs distributions de gains en capital des FNBFV ont été presque nulles, ce qui est l’idéal.

Tableau 4 : FNB d’actions des pays émergents à faible volatilité au 31 décembre 2019

Pas mes FNB préférés

Les stratégies à faible volatilité ne sont pas mes préférées. Je trouve que les stratégies indicielles de marché total sont plus fiables sur le long terme et donc, mieux appropriées pour se diriger vers l’indépendance financière. Toutefois, les données des FNB à faible volatilité offerts au Canada indiquent que ces produits ont réalisé un bon début. Tous ont tenu leur promesse d’une volatilité moindre que celle du marché. Six des onze FNBFV étudiés ont produit des rendements supérieurs à la référence sur 5 ans. Leur diversification n’est pas idéale, mais elle n’est pas désastreuse non plus. Finalement, l’efficacité fiscale a été, jusqu’ici, généralement bonne, alors qu’on n’a pas vu trop de distributions de gains en capital.

Pour ceux qui souhaitent investir avec les FNB à faible volatilité, je vous propose trois suggestions. Tout d’abord, il est préférable d’éviter les titres dont les ratios des frais de gestion et d’opération sont nettement plus élevés. Aucune des méthodologies proposées ne me semble nettement supérieure aux autres, il est donc contreproductif de payer plus cher.

Ensuite, faites preuve de cohérence dans vos choix. Vous devriez utiliser la même famille de FNB pour toutes les sections de votre portefeuille (actions canadiennes, américaines, etc.) afin d’appliquer une méthodologie uniforme.

Finalement, demandez-vous si vous serez assez persévérant pour conserver vos FNBFV à la suite d’une longue séquence – je veux dire plusieurs années – de rendements inférieurs au marché, car cela se produira probablement à un moment donné. Je ne crois pas qu’il y ait de stratégie magique qui surperforme tout le temps. Il faut donc être prêt à persévérer contre vents et marées. Une stratégie qu’on abandonne en cours de route n’en est pas une.